Analyse

L'économie russe sauvée par la Chine, l’Inde et la Turquie

Mine de charbon dans la région sibérienne de Krasnoïarsk. Depuis le début de la guerre en Ukraine, les exportations russes de charbon ont été ramenées à 0 vers l’Union européenne, les États-Unis et la Grande-Bretagne. Aujourd'hui, l’Asie en achète aujourd’hui la quasi-totalité. (Source : CNN)

Près de deux ans après le début de la guerre en Ukraine, le pivot de la Russie vers l’Asie est très avancé. Les sanctions de l’Occident n’ont pas mis à genoux l’économie russe. Raison principale : la Chine, l’Inde et, près de l’Europe, la Turquie ne s’y associent pas. Au contraire, elles profitent du retrait occidental. Néanmoins, ce « grand remplacement » n’est pas total. Les exportations de gaz russes restent sous forte contrainte, les ventes de pétrole se font au rabais et la coopération militaire de Moscou avec l’Asie en développement commence à s’effriter, si l’on excepte l’alliance avec la Corée du Nord et la fourniture de biens à double usage par la Chine.

La démonstration est faite. Sans l’adhésion de l’Asie en développement, l’Occident ne peut pas rendre efficace le régime de sanctions le plus strict de l’histoire. La Russie est toutefois prisonnière d’une triangulaire avec la Chine et l’Inde. Et elle en paie le prix.

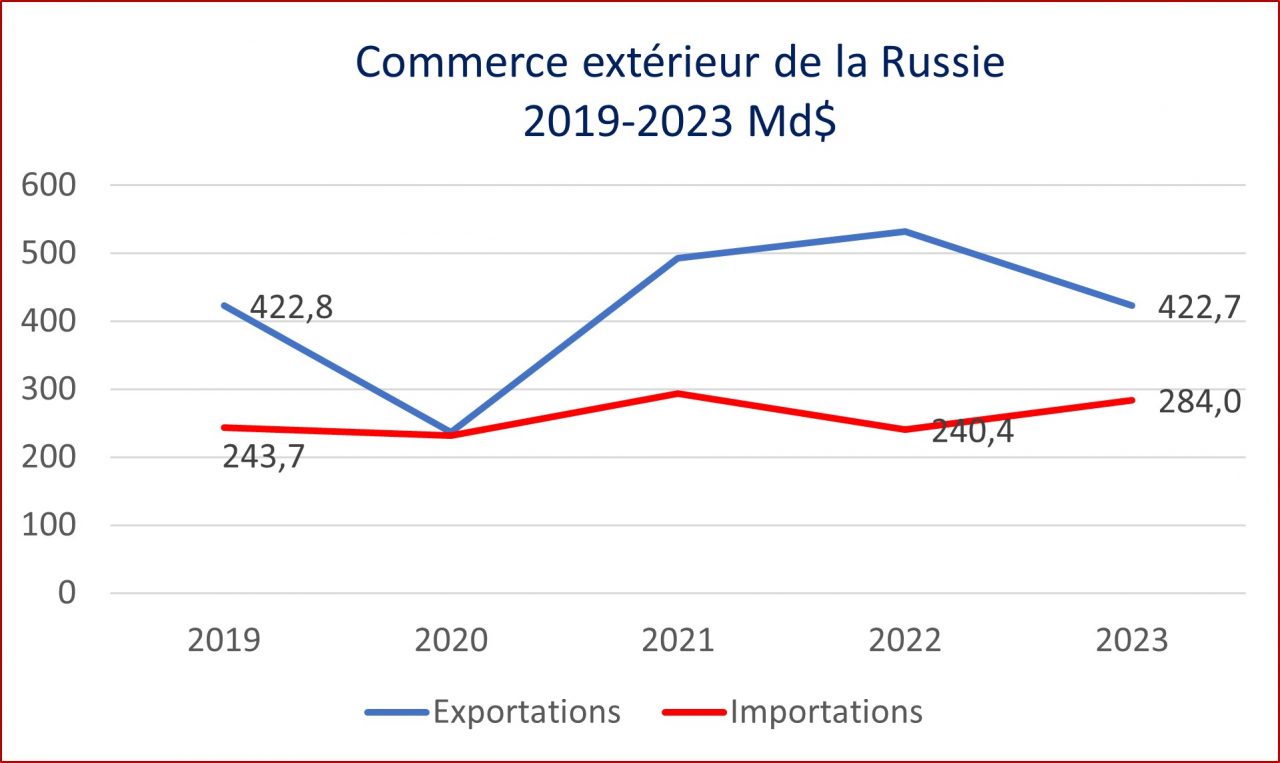

Le commerce extérieur russe résiste et finance l’effort de guerre du pays

En 2023, les exportations russes sont restées, en valeur, au niveau de 2019, tandis que les importations ont progressé. Après 2020 et le choc du Covid-19, l’année 2022 avait été un bon cru pour les exportations de Moscou en raison de l’envolée des prix de l’énergie. L’année 2023 a été moins brillante car les prix sont retombés. Mais l’excédent commercial russe reste substantiel à environ 140 milliards de dollars. Les importations, quant à elles, ont progressé de près de 20 % en 2023.

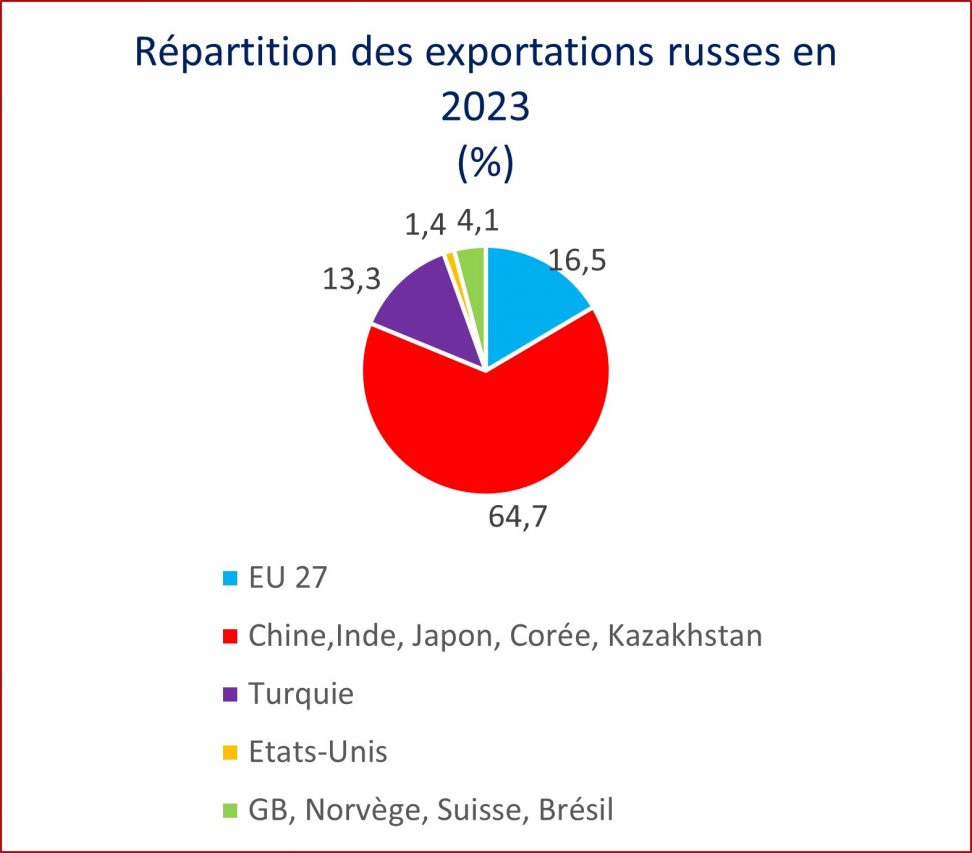

Exportations russes : pivot très avancé vers l’Asie et la Turquie

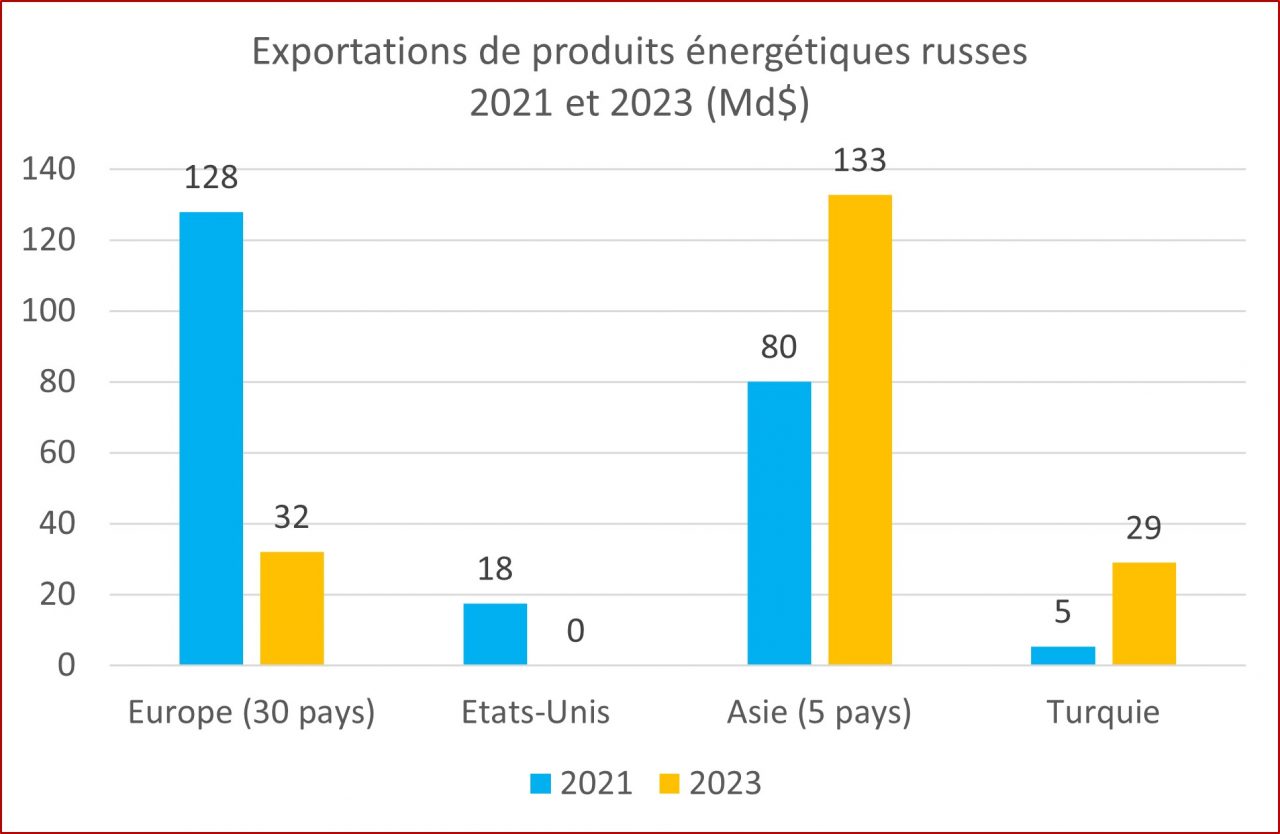

L’Europe était traditionnellement le premier partenaire commercial de la Russie. Elle représentait en 2021 la moitié des exportations et des importations russes. L’Asie venait en seconde place, avec un gros tiers des échanges commerciaux de la Russie. Le panorama en 2023 est très différent.

Parmi les 38 partenaires principaux de la Russie suivis par le Russia Foreign Trade Tracker de Bruegel, presque les deux tiers des exportations russes sont désormais destinés à ses cinq pays asiatiques. Entre 2021 et 2023, le recul des ventes vers le Japon (-49 %) et la Corée du Sud (-47 %) représente certes un « manque à gagner » d’un peu plus de 15 milliards de dollars. Mais sur la même période, la progression des ventes russes vers la Chine et l’Inde atteint un montant cumulé de 108 milliards de dollars. Soit presque exactement l’équivalent de la chute des exportations russes vers l’Union européenne (-106 milliards de dollars). L’UE est désormais un importateur de second rang, avec 16,5 % des exportations russes, et les ventes russes vers les États-Unis sont devenues marginales.

La Turquie devient également un partenaire important de la Russie. Elle représente désormais au sein du groupe des 38 plus de 13 % des exportations russes contre 7 % en 2021, avec un supplément d’exportations russes de 21 milliards de dollars qui fait plus que compenser la chute des ventes vers le Japon et la Corée. Le trio Chine, Inde et Turquie permet aux exportations de Moscou de gagner 130 milliards de dollars en deux ans, soit pratiquement l’équivalent de la chute des ventes de la Russie vers les 27 pays de l’UE, les États-Unis, le Japon et la Corée du Sud (-139 milliards de dollars).

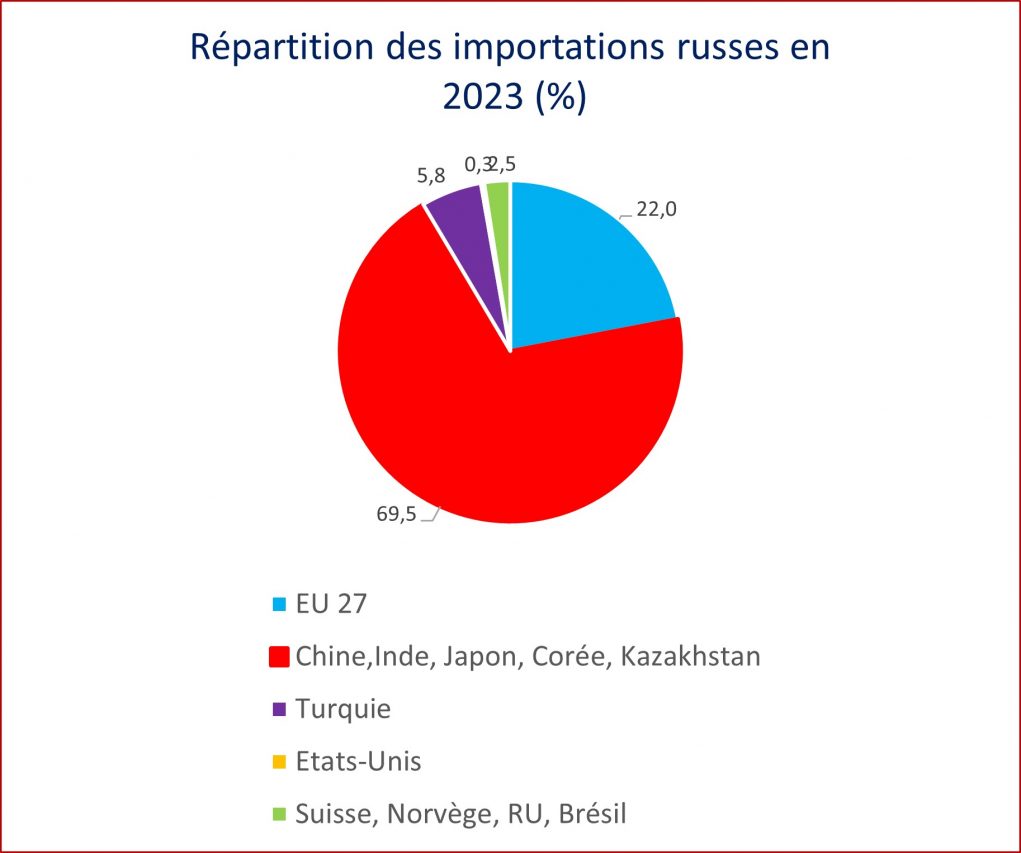

Importations : la Russie s’approvisionne massivement en Asie et en Turquie

Parmi les 38 fournisseurs principaux de Moscou, les importations russes proviennent désormais aux trois quarts des fournisseurs asiatiques et de la Turquie. La part de l’Union européenne, elle, est tombée à 22 %, contre 47 % en 2021.

Cette fois, c’est la Chine qui fait la différence. Ses ventes vers la Russie ont grimpé de 41 milliards de dollars sur deux ans, et elle représente à elle seule 56 % du groupe des 38 partenaires. La Turquie vient en deuxième position, avec une progression de 5 milliards de dollars sur ses ventes vers la Russie. Les exportations turques incluent notamment un triplement des ventes de semi-conducteurs. Si bien que les partenaires d’Ankara au sein de l’Otan soupçonnent le pays d’être devenu une plateforme de contournement des sanctions occidentales.

Les achats en provenance d’Inde ont seulement progressé en 2023 et n‘ont qu’une importance marginale. Au total, l’augmentation des importations russes du trio Chine-Inde-Turquie ne couvre que 60 % de la chute des importations russes en provenance du groupe composé de l’UE, des États-Unis, du Japon et de la Corée du Sud.

L’énergie, socle du pivot des exportations russes vers l’Asie

Les exportations russes de produits énergétiques ont très largement basculé vers l’Asie et la Turquie. Elles ont entièrement compensé la chute des ventes vers l’UE et les États-Unis.

Par type d’énergie, les exportations russes de charbon ont été ramenées à 0 vers l’Union européenne, les États-Unis et la Grande-Bretagne. La Chine et l’Inde achètent en revanche 60 % du charbon russe en 2023. La Corée du Sud et Taïwan continuent également à en importer des quantités significatives. Au total, selon le Center for Research on Energy and Clean Air (CREA), l’Asie achète aujourd’hui la quasi-totalité du charbon russe.

Les ventes de pétrole brut et de produits pétroliers constituent la source principale de devises pour la Russie. Elles ont chuté de 93 % vers l’Union européenne depuis 2021. Mais l’Inde a multiplié par 14 ses achats de pétrole russe et la Chine les a augmentés de 25 %. Les deux géants asiatiques représentent désormais entre 80 et 90 % des exportations de pétrole brut de la Russie. La Turquie est pour sa part le premier importateur de produits pétroliers russes.

Le plafond de prix à 60 dollars le baril, imposé par le G7 et l’UE en décembre 2022, reposait sur l’interdiction d’utiliser des navires sous pavillon occidental ou assurés par les compagnies d’assurance occidentales. Il n’a eu qu’un effet limité. La part des navires fournissant la Russie et assurés par les pays du G7 s’élevait à 80 % en avril 2022. Elle est tombée à 35 % en dix-huit mois, et les deux principaux pavillons utilisés pour les exportations de pétrole russe sont aujourd’hui la Chine et les Émirats arabes unis. Résultat : la perte de revenus pétroliers enregistrée par la Russie en 2023 n’est que de 14 %, et les volumes exportés sont restés stables.

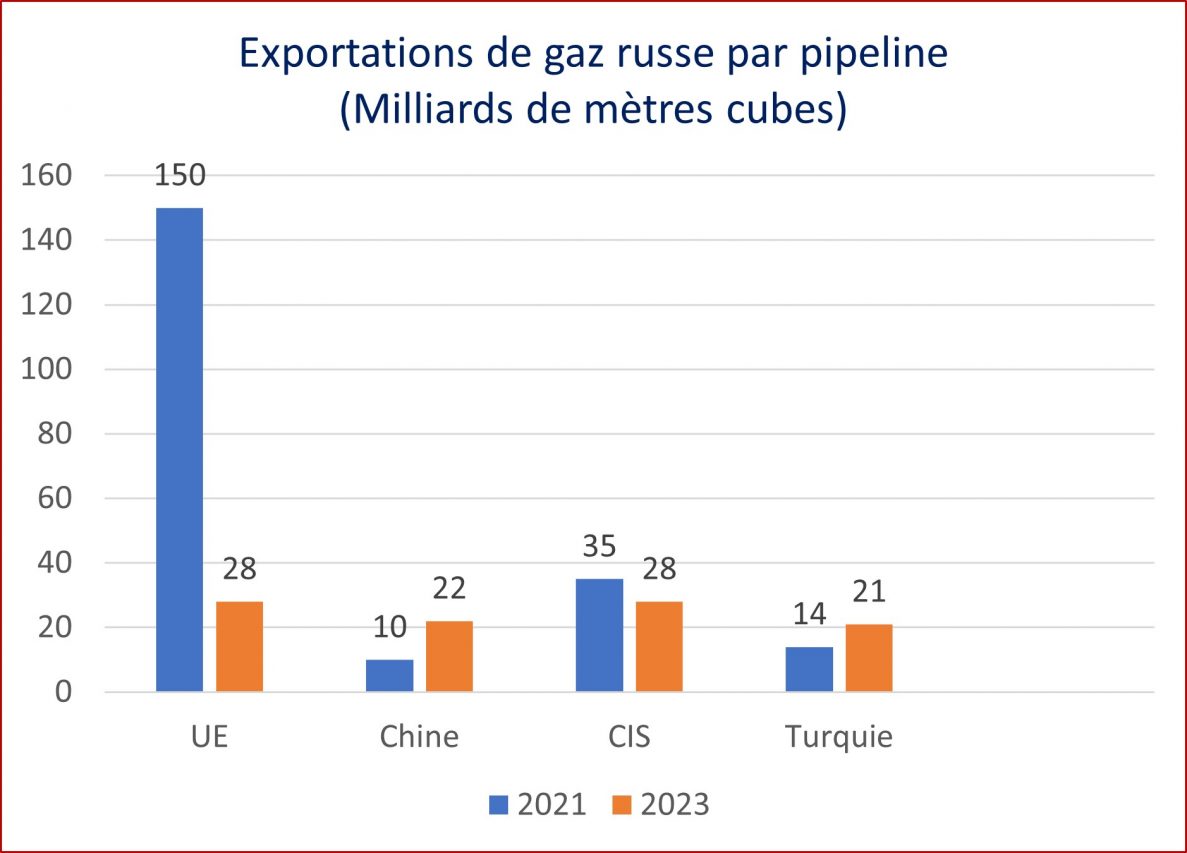

Le goulot d’étranglement des ventes de gaz russe

La Russie est dans une situation plus difficile pour le gaz. Ses exportations prenaient essentiellement la forme de livraisons par gazoducs. Les réseaux de gazoducs russes irriguent l’Europe, l’Asie centrale, la Chine et la Turquie. Le principal débouché était l’Europe. La chute de 80 % en volume des exportations vers l’Europe n’a pas pu être compensée par les autres destinations.

La Chine importe actuellement 22 milliards de mètres cubes de gaz russe par le Power of Siberia. Elle pourrait porter ses capacités d’importation de gaz russe à un maximum de 50 milliards de mètres cubes en 2025-26, utilisant à plein le potentiel du Power of Siberia et en ajoutant 10 milliards de mètres cubes venant d’un autre gazoduc en provenance de Sakhaline. Mais un nouveau doublement des importations chinoises à 100 milliards de mètres cubes n’est possible qu’avec la construction du Power of Siberia II.

Les réseaux de gazoducs russes en Extrême-Orient :

Or ce nouveau gazoduc n’est encore qu’un projet en négociation depuis deux ans entre les deux pays. La Chine n’a pas vraiment besoin du gaz russe pour assurer son approvisionnement et elle pose des conditions drastiques. Selon les informations de presse disponibles, elle exigerait que la Russie finance la totalité du projet et qu’elle consente un contrat de long terme à des prix très attractifs. La visite récente de Vladimir Poutine en Chine n’a pas permis de débloquer un accord sur ce projet. En tout état de cause, le gazoduc n’entrerait en fonctionnement au mieux qu’à partir de 2030.

Les autres réseaux de gazoducs russes vers l’Asie centrale et la Turquie n’offrent pas le même potentiel de développement, si bien que le volume des exportations de gaz russe par gazoduc va plafonner à 50-60 % de ce qu’il était avant le déclenchement de la guerre en Ukraine.

Reste le gaz naturel liquéfié (GNL) qui ne représente que 20 % des exportations de gaz russe. Les ventes russes de GNL se maintiennent en volume et l’Union européenne continue à en être l’acheteur principal (avec 50 % des volumes) car aucun embargo sur les ventes de GNL russes n’a été décrété. Il s’agit sans doute du « chaînon manquant » dans les sanctions occidentales.

La Russie cherche à développer ses terminaux gaziers pour augmenter ses volumes d’exportation de GNL, avec des difficultés provoquées par l’impact des sanctions occidentales et le retrait des principaux acteurs occidentaux, dont le français Total. C’est le cas en particulier pour le grand projet Artic LNG 2, sur lequel les entreprises chinoises CNPC et CNOOC sont par contre toujours présentes.

Marché intérieur russe : un « grand remplacement » chinois ?

Il est difficile d’avoir une vision globale de la façon dont les places laissées par les entreprises européennes et américaines en Russie ont été prises. Mais les deux exemples le plus souvent cités soulignent la place prise par les entreprises chinoises.

La société d’analyse MarkLine vient de dresser le bilan du marché automobile russe en 2023. Il a chuté de plus de moitié depuis 2021, passant de 1,57 millions à 747 000 véhicules. Nationalisée après le départ de Renault, la marque Lada (groupe AvtoVaz) détient 37 % du marché. Mais les marques chinoises (Haval, Chery, Geely et Omoda) représentent collectivement 42 % du marché russe contre 14 % en 2022. À l’inverse, les marques japonaises, sud-coréennes ou européennes n’ont plus qu’une présence marginale ou nulle.

Le marché russe des smartphones a été capté à 75 % en volume par quatre marques chinoises (Realme, Honor, Xiaomi et Tecno) en 2023. Samsung ne détient plus que 12 % du marché et Apple 8 %. Mais en valeur, Apple et Samsung conservent environ 50 % de ce marché.

La coopération militaire russe avec l’Asie s’ouvre à l’importation

L’Asie représente plus de 60 % des exportations d’armes de la Russie. Ses principaux partenaires : l’Inde, la Chine et le Vietnam. La tendance des ventes d’armes russes vers ces pays est cependant à la baisse depuis cinq ans, et la guerre en Ukraine ne ralentit pas le mouvement.

Les nouveautés de 2023 portent sur les importations russes, avec la Corée du Nord pour les munitions et les missiles, et la Chine pour les produits et technologies à double usage civil et militaire.

La visite de Kim Jong-un à Moscou en octobre dernier a permis la signature d’accords de ventes d’armes en échange de technologies militaires. Les livraisons de munitions et de missiles nord-coréens ont suivi rapidement. L’Ambassade des États-Unis auprès des Nations Unies évoque l’expédition de plus de 1000 conteneurs de munitions avant la fin de l’année 2023, avec des volumes permettant de soutenir plus d’un mois d’effort de guerre sur le front ukrainien. Les services secrets sud-coréens évoquent les contreparties obtenues par la Corée du Nord, qui porteraient sur des technologies spatiales et peut-être aussi celles relatives aux sous-marins nucléaires.

La Chine pour sa part ne livre pas d’armes, mais ses ventes de matériels à double usage vers la Russie ont explosé. Il s’agit notamment de drones, équipements de protection, excavateurs, camions géants, véhicules blindés, circuits intégrés, roulements à bille de précision et machines-outils à commandes numériques utilisés dans l’industrie de défense russe.

L’Inde continue à honorer de très importants contrats d’achats d’armes avec la Russie, en particulier la livraison de batteries de missiles sol-air S400, qui sont le dernier cri de la technologie russe dans ce domaine. Elle a toutefois suspendu ou annulé plusieurs contrats (portant au total sur 250 hélicoptères et deux frégates) en raison de la montée en puissance de l’industrie militaire indienne et des difficultés qu’a l’industrie russe à tenir ses engagements dans le contexte de guerre actuel.

Globalement, l’économie russe est désormais tributaire de l’Asie en développement. Il aura suffi de deux ans pour renverser l’équilibre antérieur, qui faisait de l’Europe le principal partenaire de la Russie. Il est peu probable que la fin de la guerre conduise à un retour en arrière. Un nouveau rideau de fer s’est abattu, qui sépare cette fois toute l’Europe de la Russie.

La leçon à retenir pour l’avenir des relations internationales : le leadership occidental n’existe plus sans l’adhésion de l’Asie.

Par Hubert Testard

Soutenez-nous !

Asialyst est conçu par une équipe composée à 100 % de bénévoles et grâce à un réseau de contributeurs en Asie ou ailleurs, journalistes, experts, universitaires, consultants ou anciens diplomates... Notre seul but : partager la connaissance de l'Asie au plus large public.

Faire un don